Как соблюдать правила по зарплате для DGA и экономить на налогах

В законодательстве Нидерландов нет однозначного определения DGA. В каждом законе по-разному обозначено значение DGA. Налоговое законодательство считает, что DGA (директор-акционер) – это лицо, которое владеет 5% и более акциями компании и при этом является директором этой компании.

Под «владением 5% и более акций» подразумевается либо единоличное владение, либо совместно с супругом/партнером, либо акциями владеет только супруг/партнер. Детальнее об этом вы сможете узнать в статье «Обязательная зарплата акционера — управляющего директора (DGA)».

ПРАВИЛА ПО ЗАРПЛАТЕ DGA

Согласно статье 12а Закона о налогообложении заработной̆ платы (Art. 12a Wet op de loonbelasting) зарплата DGA должна соответствовать следующим требованиям:

- Она не должна быть ниже € 45 000 брутто в год.

- З/п не должна быть ниже, чем 75% зарплаты работников, выполняющих аналогичный̆ вид деятельности на рынке труда Нидерландов.

- Она не может быть ниже заработной платы сотрудников вашей компании, либо группы компаний, если речь идет о холдинговой структуре.

НАЛОГОВЫЕ ПОСЛЕДСТВИЯ

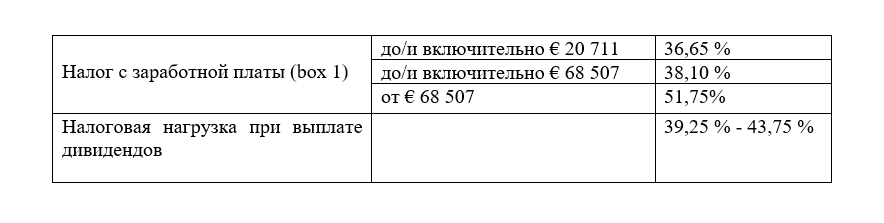

Нас сегодняшний день налогообложение DGA в Нидерландах выглядит следующим образом:

Из таблицы видно, что выплачивать дивиденды, с налоговой точки зрения, выгоднее, чем выплачивать высокую зарплату DGA.

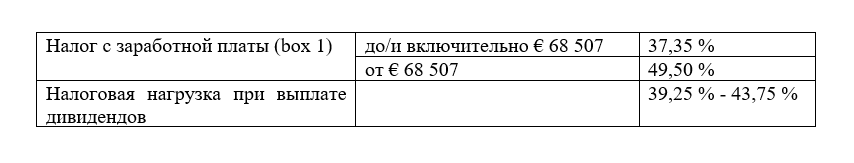

Но, в связи с планируемыми изменениями в налоговом законодательстве, с 2020 года ситуация измениться.

С 2020 года:

Мы понимаем, что различие в процентном соотношении между налогами при выплате заработной платы и выплате дивидендов становится минимальным. Поэтому, важно заранее продумать размеры заработной платы и размеры выплачиваемых дивидендов. Выбрать наиболее выгодный, с налоговой точки зрения, баланс между ними. Если не знаете как это сделать наиболее выгодно для вашей компании — запишитесь на консультацию к нашему налоговому консультанту и он поможет продумать все нюансы по з/п.

Далее рассмотрим какие еще способы вы можете использовать, с целью минимизации налоговых отчисления в бюджет при выплате зарплаты DGA.

Как соблюдать закон и экономить на налогах?

Держите 5 рекомендаций:

1. Избегайте высоких зарплат у работников

Чтобы обойти правило, в силу которого зарплата DGA должна быть самой высокой в компании, вы можете не нанимать сотрудников в штат, а привлечь для выполнения работ третьих лиц (физических лиц / индивидуальных предпринимателей).

2. Используйте служебный автомобиль в личных целях

Зарплата DGA, в данном случае, будет определяться в том числе с учетом использования служебного автомобиля в личных целях.

Например, при использовании служебного автомобиля стоимостью € 80 000 вы применяете правило фискального дополнения (de fiscal bijtelling — 22 %) и, устанавливая зарплату DGA, у вас есть возможность снизить ее на € 17 600.

3. Возмещайте затраты

По законодательству, заработная плата — это все, что сотрудник получает от вас в процессе своей работы. Речь идет не только о зарплате в деньгах, но и о выплатах в натуральной форме и возмещении затрат. Поэтому, с помощью налогооблагаемых и не подлежащих налогообложению затрат, вы можете уменьшить зарплату DGA.

4. Снизьте зарплату если компания несет убытки

В том случае, если ваша компания несет убытки и, оставляя высокую зарплату DGA, вы рискуете поставить свою компанию в затруднительное финансовое положение, вы имеете право снизить зарплату DGA. Но, она должна быть не ниже установленного законом минимального размера оплаты труда.

5. Пользуйтесь исключением для нового бизнеса

Для вновь созданных компаний, существует возможность, которая позволяет в течение трех лет установить минимальный размер оплаты труда для DGA. В данном случае, должен быть подтвержден тот факт, что более высокую зарплату выплатить невозможно по причине наличия иных высоких затрат компании.

Для инновационных start-up действуют еще более мягкие условия.

Специалисты компании INNTAXLEGAL отлично владеют нидерландским и европейским законодательством и всегда находят выгодное решение для своих клиентов.

У нас вы сможете заказать услугу по налоговой оптимизации. Больше информации по налоговой оптимизации читайте в нашей статье «Налоговая оптимизация».

У вас остались вопросы? Задайте их нашим специалистам. Мы поможем вам разобраться в тонкостях нидерландского налогового законодательства и обезопасить ваш бизнес от ненужных денежных потерь.

Наталия Комаровская

Подпишитесь на наши новости и получайте полезные советы квалифицированных специалистов

Адрес

Bruggebouw,

Bos en Lommerplein 280

unitnummer 5.16,

1055 RW, Amsterdam

Netherlands

Контакты

+31 6 17 91 28 83

Пн-Пт 9:00 - 18:00

Адрес

Bruggebouw,

Bos en Lommerplein 280

unitnummer 5.16,

1055 RW, Amsterdam

Netherlands

Контакты

+31 6 17 91 28 83

Пн-Пт 9:00 - 18:00